銳新昌“投機(jī)”創(chuàng)業(yè)板上市之謎:董監(jiān)高核心人員平均稅后月薪不足萬元

來源: 叩叩財訊 作者: 發(fā)布時間:2019-10-31 08:57:02

在經(jīng)歷了一系列的中止審查、撤材料�、重新申報之后,2019年10月的最后一天��,天津銳新昌科技股份有限公司(下稱“銳新昌”)的IPO申請即將帶著11位法人股東和81位自然人股東的殷切希望走進(jìn)證監(jiān)會發(fā)審委會議現(xiàn)場����。

圍繞銳新昌此次IPO最大的謎案當(dāng)屬其在一年之前突然撤銷材料卻又在短短兩個月后重新申報的背后原由��。

公開信息顯示���,銳新昌于2017年9月首次申請IPO�,但在2018年10月���,其以“調(diào)整上市計劃”為由向證監(jiān)會申請撤回材料����,蹊蹺的是���,剛剛撤回材料僅兩個月�,2018年12月,銳新昌又再度申請上市�����。

對于這一連串異常的操作����,證監(jiān)會也在對其IPO反饋函的第一個問題中要求其解釋“說明前次申報撤回的原因”。

在最新披露的招股說明書申報稿中���,銳新昌并沒有對證監(jiān)會提出的上述問題給予正面回答��。但據(jù)接近于銳新昌的知情人士向叩叩財訊透露�����,銳新昌所謂的“調(diào)整上市計劃”實際上是在2017年首次申報IPO時���,一方面是銳新昌對自身經(jīng)營情況過于樂觀,另一方面也是報著僥幸的心態(tài)計劃闖關(guān)IPO�,其最初將上市目的地指向為A股主板市場,但隨著審核的推進(jìn)�,銳新昌有關(guān)財務(wù)硬性指標(biāo)是難以達(dá)到主板上市的要求�����,為了避免被否決的結(jié)果���,其只好臨時退而求其次,改道欲“投機(jī)”創(chuàng)業(yè)板��。

也正是在上述原由之下��,這家成立于2004年��,迄今已經(jīng)過15年發(fā)展且在新三板掛牌交易長達(dá)七年之久的企業(yè)���,在撤銷主板上市申請的兩個月后,重新申請欲“委身”創(chuàng)業(yè)板�����。

但即便如此�,銳新昌要想在即將到來的發(fā)審會上獲得滿意的結(jié)果也并不輕松。

據(jù)其最新的財務(wù)數(shù)據(jù)顯示����,從2014年至2017年的四年間����,扣非凈利潤皆在4000萬左右徘徊的銳新昌����,直到2018年——其此次IPO的關(guān)鍵之年——業(yè)績突然爆發(fā)才突破了扣非后凈利潤5000萬的門檻,而最近一期對于IPO審核而言算差強(qiáng)人意的5908萬元的扣非凈利潤收入還是在其諸位董監(jiān)高及公司核心人員“節(jié)衣縮食”�、“勒緊皮帶”的前提下實現(xiàn)。

不過����,對于銳新昌的實控人國氏父女而言,此次IPO的結(jié)果或已經(jīng)沒有那么重要�,2017年3月,就在銳新昌即將首次申報IPO的前夕�,銳新昌實控人國占昌及其女兒國佳分別通過股權(quán)轉(zhuǎn)讓等方式提前減持套現(xiàn)達(dá)1.6億。

5908萬元的最近一期扣非凈利潤���,這一財務(wù)數(shù)據(jù)對于一年擬申請創(chuàng)業(yè)板IPO的企業(yè)而言是一個不上不下尷尬的存在����。

眾所周知����,已經(jīng)被行業(yè)內(nèi)達(dá)成共識并認(rèn)可的IPO審核內(nèi)部窗口指導(dǎo)意見中����,申請IPO上市的企業(yè)近三年累計扣非凈利需1億�,且最近一年申請主板扣非凈利得達(dá)到8000萬,創(chuàng)業(yè)板需5000萬�����。

然而在此前的實際審核����,包括監(jiān)管層在進(jìn)行擬IPO企業(yè)財務(wù)抽查時,那些扣非凈利潤在6000萬-5000萬之間的企業(yè)往往是監(jiān)管核查關(guān)注的重點(diǎn)����。

為了順利滿足上述IPO的審核紅線����,扣非凈利潤長期在4000萬左右徘徊的銳新昌可謂是絞盡腦汁,為了早日上市����,其董監(jiān)高乃至核心人員幾乎個個“縮衣節(jié)食”,拿著極低的薪水報酬為企業(yè)上市“減負(fù)”�����。

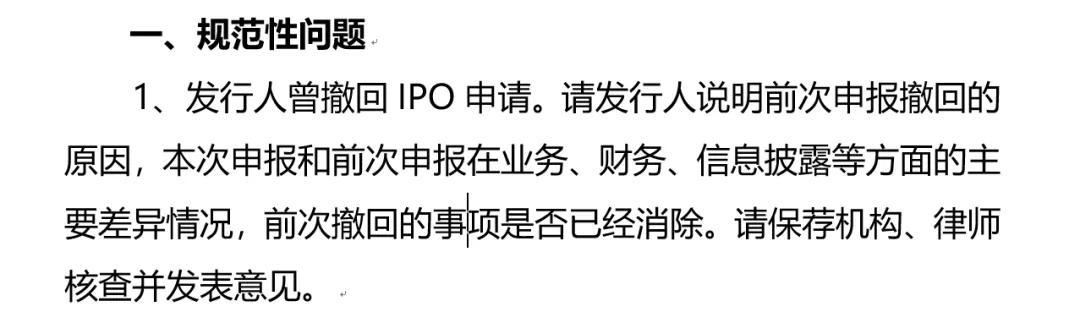

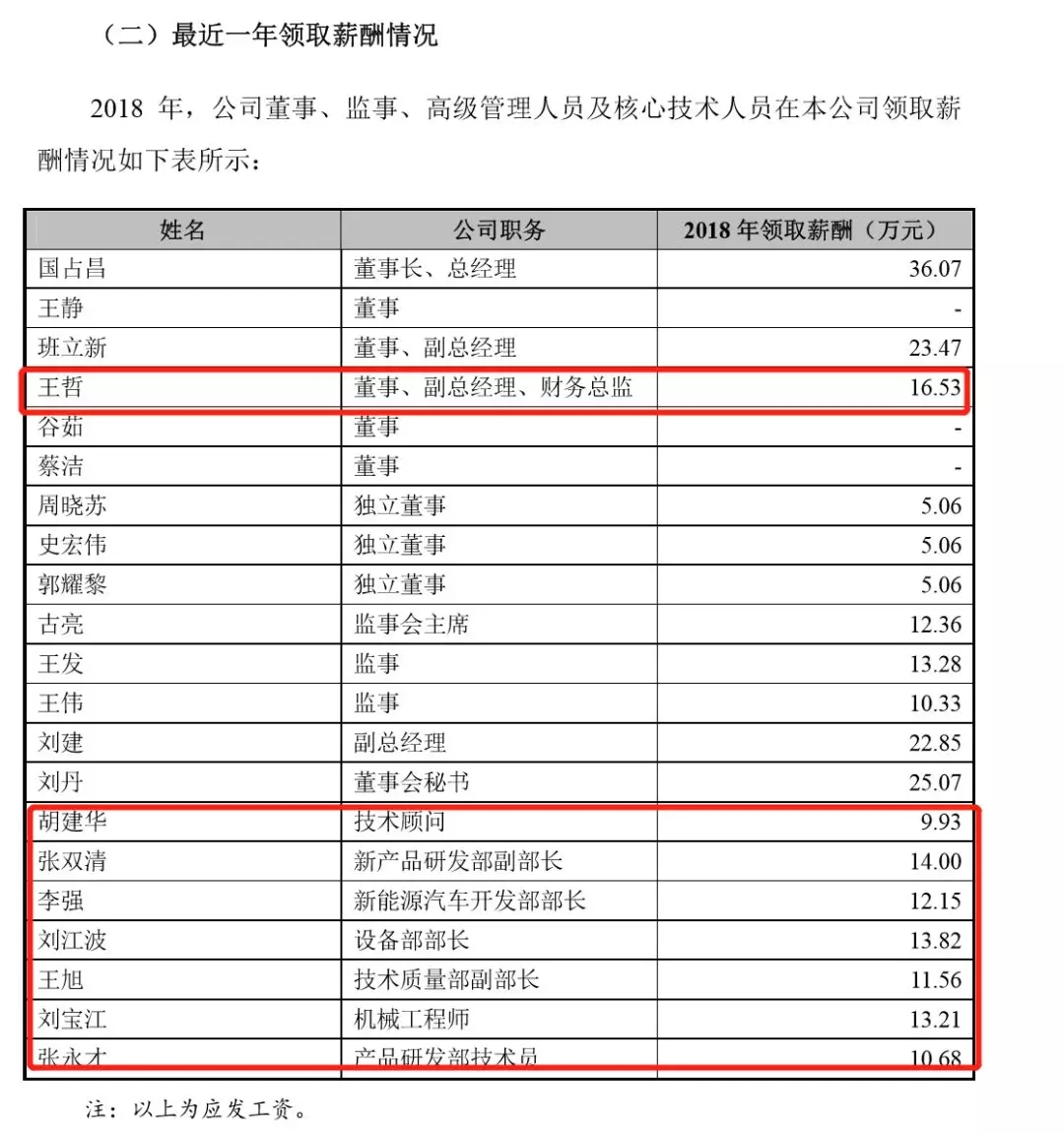

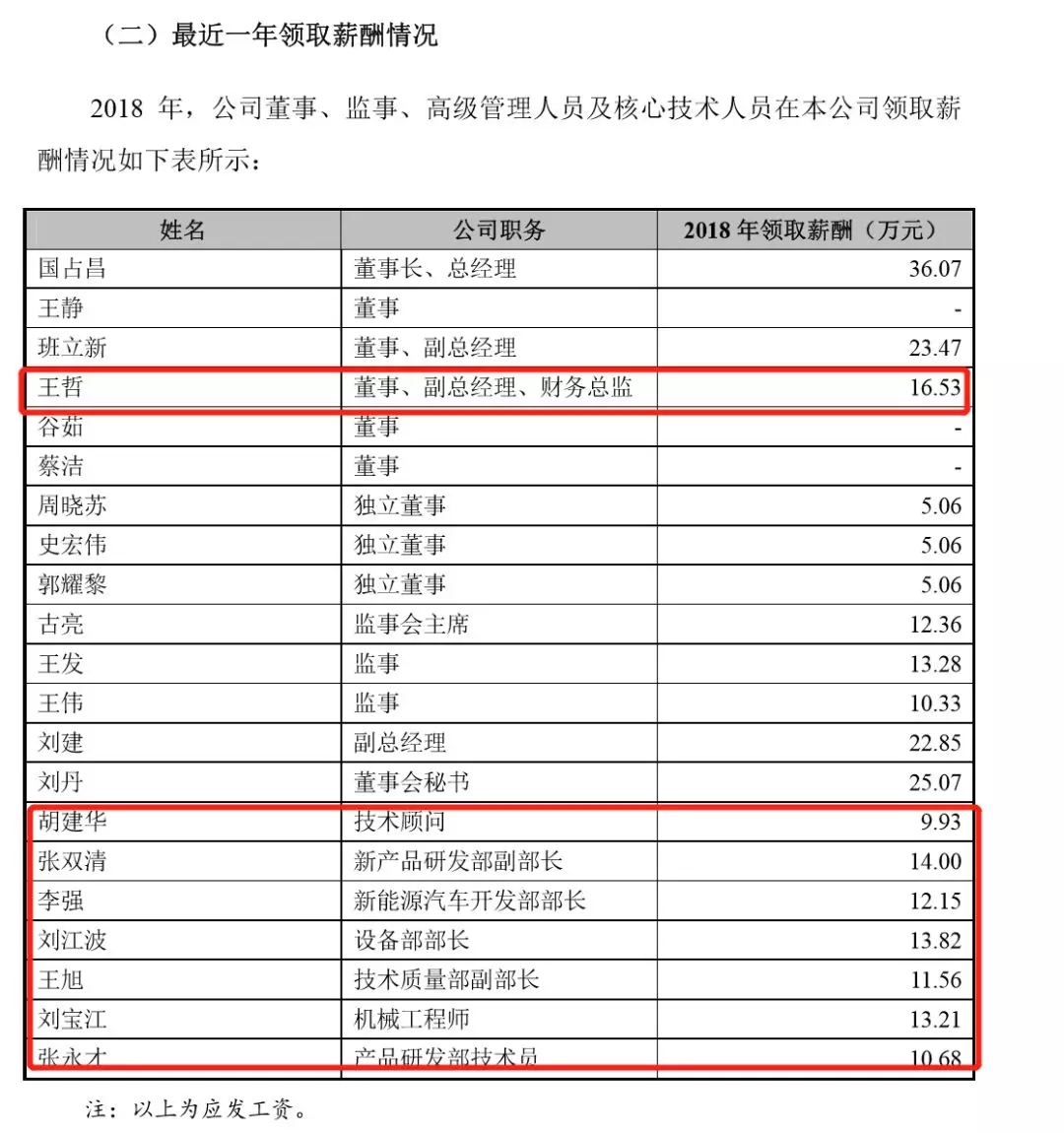

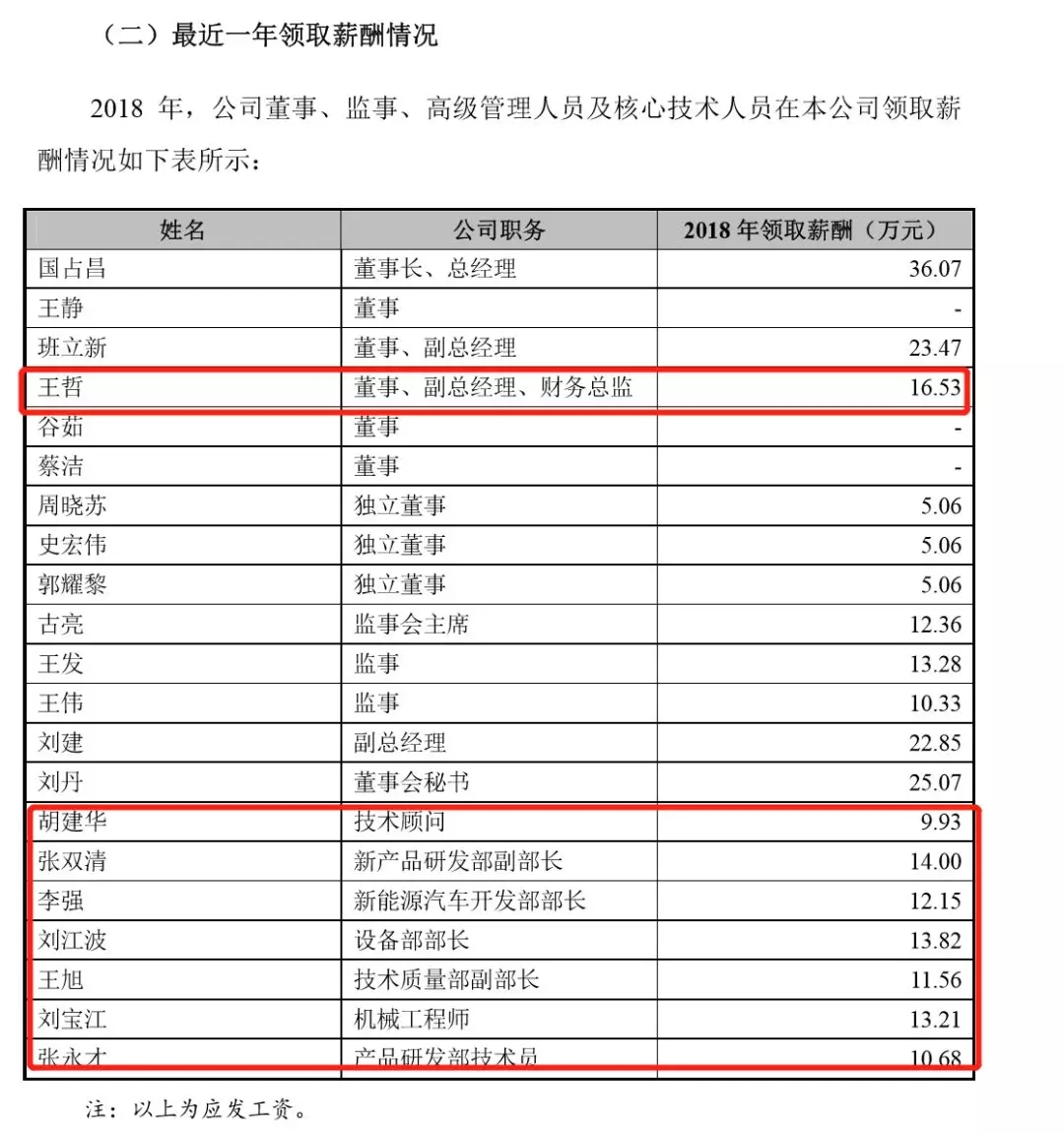

據(jù)銳新昌招股說明書顯示,其2016年至2018年三年間�,包括公司董事、監(jiān)事����、高管及核心技術(shù)人員的薪酬總額一共分別僅為226.02萬元、263.76萬元�����、260.49萬元��。

而被銳新昌認(rèn)定為董監(jiān)高和核心技術(shù)人員的自然人一共達(dá)21人�����,也就是說����,包括1位董事長、3位副總經(jīng)理�����、1位董秘、7位核心技術(shù)人員以及其他多位監(jiān)事�����、董事在內(nèi)���,2018年在銳新昌中領(lǐng)取的工資一共才260萬�����,要知道���,2018年中,已經(jīng)有至少46家上市企業(yè)的董秘一人的收入便已經(jīng)超過此數(shù)�。

在刨除不在銳新昌獲取報酬的3位董事之外,剩余的18名董監(jiān)高及核心技術(shù)人員在2018年平均年薪僅14.47萬元�,既平均到每月月薪稅前僅為1.2萬元,如果再扣除掉五險一金以及所得稅���,也就意味著在銳新昌中,這些高管和核心技術(shù)人員����,每月的到手的工資收入稅后不足萬元���。

在銳新昌的高管中,一人身兼三職的董事��、副總經(jīng)理��、財務(wù)總監(jiān)王哲����,雖然身兼數(shù)要職,且早在2008年便加入銳新昌負(fù)責(zé)財務(wù)工作已經(jīng)長達(dá)十余年���,但其2018年年薪收入?yún)s僅有16.53萬元�,平均月入僅稅前1.37萬元��,成為幾位高管中收入最低者�����。

更值得注意的是����,這家被標(biāo)榜為全國高新技術(shù)企業(yè)的公司,雖然一再宣稱“具備較強(qiáng)的技術(shù)研發(fā)能力和綜合實力,在國際市場上具備一定的競爭力”����,但僅從被其定義為核心技術(shù)人員的收入邏輯來看,如果不存在為了護(hù)送銳新昌上市做高利潤的動機(jī)�,那么就不得不讓人懷疑銳新昌所謂的技術(shù)含金量。

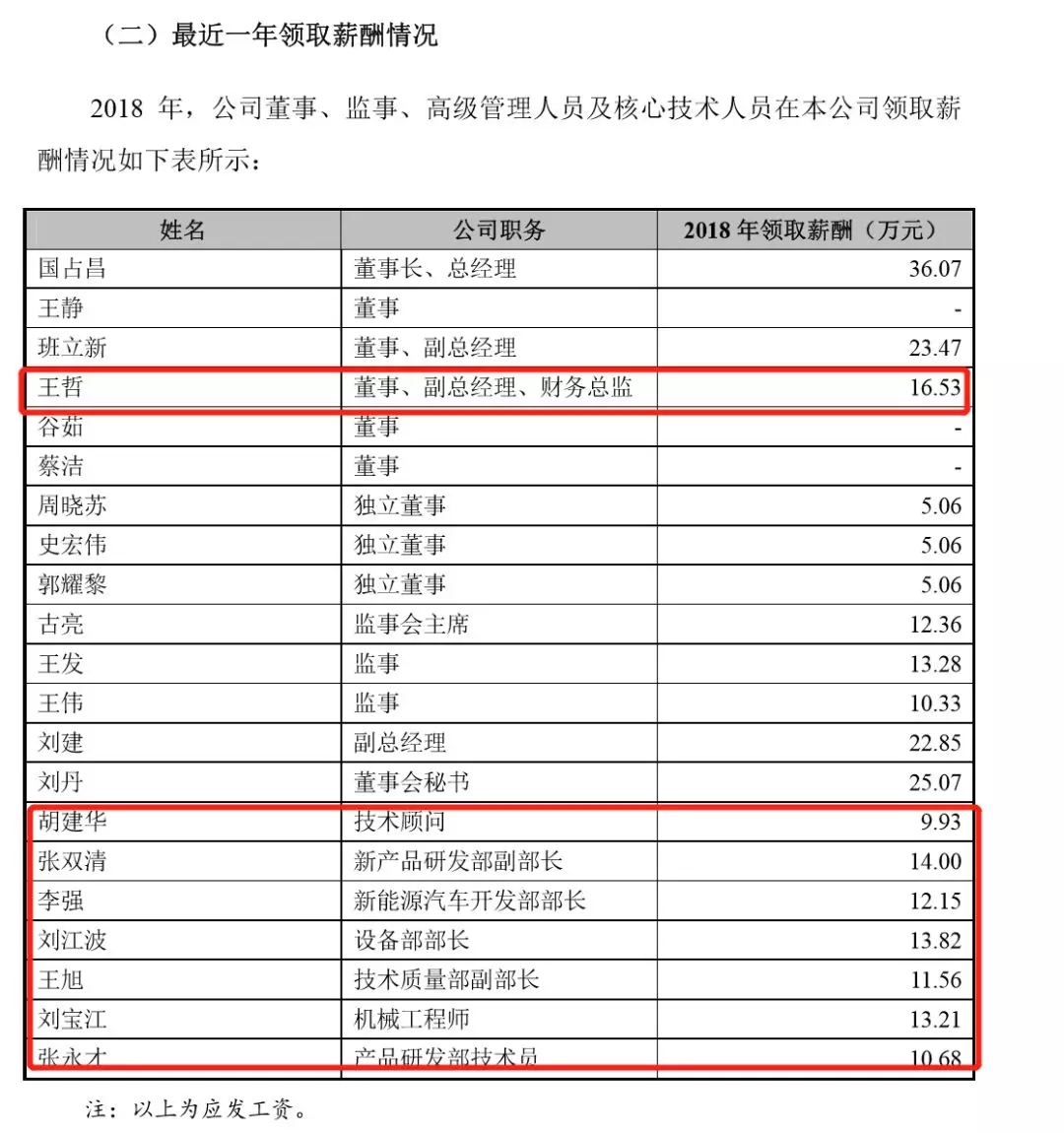

在銳新昌中被認(rèn)定為核心技術(shù)人員的一共有十名����,除了實控人國占昌、董事班立新與副總經(jīng)理劉建外����,還有胡建華、張雙清�����、李強(qiáng)��、劉江波����、王旭、劉寶江����、張永才等7人,從這七人的簡歷可知����,這七位核心技術(shù)人員皆為2008年前后加入銳新昌,無一例外都是在銳新昌工作長達(dá)十余年之久的老員工����,且其中還有多位擁有工程師頭銜,但這些核心技術(shù)人員的薪水收入?yún)s與其對企業(yè)的貢獻(xiàn)度與重要性似乎并不匹配�。

在上述七人核心技術(shù)人員中,除了出生于1945年的胡建華以技術(shù)顧問的身份年薪僅為9.93萬外��,收入最低的為產(chǎn)品研發(fā)部技術(shù)員張永才����,2018年年薪僅為10.68萬,平均每月收入稅前不到9000元��。

1983年出生的王旭�,是銳新昌核心技術(shù)人員中年齡最小的一位,其目前擔(dān)任銳新昌技術(shù)質(zhì)量部副部長�����,現(xiàn)年36歲的他,對于一位技術(shù)人員而言�,應(yīng)該正處于事業(yè)的黃金期。然而�,這位畢業(yè)于材料成型及控制工程專業(yè)的工程師,雖然早在2007年12月便加盟銳新昌����,且也被企業(yè)認(rèn)定為核心技術(shù)人員,但在銳新昌的招股書中披露的年收入?yún)s僅11.56萬元���,平均月收入稅前也不滿萬元��。

七人除高管身份外的核心技術(shù)人員中�,年薪最高的為銳新昌新產(chǎn)品研發(fā)部副部長張雙清��,其2018年收入為14萬�����,平均每月稅前工資也僅1.6萬����。其余三人包括機(jī)械工程師劉寶江、設(shè)備部部長劉江波���、新能源汽車開發(fā)部部長李強(qiáng)����,其年薪都集中在12-13萬之間����,基本都可以斷定,這些對銳新昌舉足輕重且工齡至少都在十年以上的核心員工�,其稅后的收入基本皆未過萬。

“銳新昌在高管及核心技術(shù)人員的薪水?dāng)?shù)據(jù)方面的確存在一些異常�����,很多企業(yè)為了做高利潤壓縮成本����,都在高管及員工薪酬上做文章,尤其是對于一些財務(wù)數(shù)據(jù)可上可下的企業(yè)�����,幾百萬的成本縮減對其IPO成敗往往起著關(guān)鍵性的作用��。”北京一位資深保薦代表人士表示��。

正如上文所述,業(yè)績長期難以獲得增長突破的銳新昌��,終于在2018年卯足了勁才終于達(dá)標(biāo)扣非后5000萬以上的創(chuàng)業(yè)板IPO凈利潤審核紅線�����,按照其目前的發(fā)展勢頭�,想要在短期內(nèi)達(dá)到扣非凈利潤不少于8000萬的主板上市條件,幾乎是難以完成的任務(wù)����。

這也便是在2018年10月其突然撤銷IPO材料,卻在兩個月后又?jǐn)y著同一份募資計劃改道創(chuàng)業(yè)板的主要原因���。

創(chuàng)業(yè)板的上市門檻遠(yuǎn)遠(yuǎn)低于主板�����,且對于企業(yè)而言�����,在國內(nèi)A股主板��、創(chuàng)業(yè)板的多層次資本市場差異化并未得以體現(xiàn)���,在創(chuàng)業(yè)板甚至還可能獲得更高估值的背景之下����,銳新昌改道“投機(jī)”創(chuàng)業(yè)板不失為明智之選��。

不過��,相比銳新昌的實控人國氏父女而言�,對此次IPO的結(jié)果更為急迫則是上海虢盛投資管理有限公司(下稱“上海虢盛”)�����。

從2016年起�,上海虢盛出動其旗下三支基金虢實投資、虢合投資和虢盛管理通過多次股權(quán)受讓和增資擴(kuò)股的方式潛伏在銳新昌中��,以期分享其上市帶來的溢價��,上海虢盛通過上述三家有限合伙企業(yè)共持有銳新昌25.92%的股份�����,為除國氏父女外最大的持股人��。

上海虢盛成立于2013年5月��,其實控人兼法定代表人為谷茹��。

公開資料顯示��,出生于1974年的谷茹出身于中信證券���,也是國內(nèi)資本市場中較早一批從事投行業(yè)務(wù)的資深人士�����,早在1996年��,谷茹便出任中信證券投行部高級經(jīng)理���,其后谷茹又轉(zhuǎn)戰(zhàn)招商證券投行部和天一證券風(fēng)控部門擔(dān)任要職,2013年創(chuàng)業(yè)成立上海虢盛��。

2017年3月���,就在銳新昌即將申報IPO前夕�����,其實控人國氏父女突然通過老股轉(zhuǎn)讓的方式提前套現(xiàn)1.6億����,而谷茹和她操盤的虢實投資、虢合管理便是這筆股權(quán)的接盤方�。

2017年3月16日,國占昌�����、國佳�、虢實投資�、虢盛管理共同簽訂《股權(quán)轉(zhuǎn)讓協(xié)議》,國占昌���、國佳分別將其持有銳新昌股份 1,220.80 萬股�、245.60 萬股轉(zhuǎn)讓給虢實投資���,國佳將其持有銳新昌股份 216.70 萬股轉(zhuǎn)讓給虢盛管理���,轉(zhuǎn)讓價格皆為每股 9.07元。

“谷茹雖然早前在投行中不算無名之輩����,但在成立上海虢盛之后�,在IPO市場的投資業(yè)績并不亮眼�����,銳新昌應(yīng)該是上海虢盛成立至今內(nèi)部最為重視的項目����,在很多公開場合,谷茹都主動通過媒體放話為銳新昌背書造勢����。對于此次銳新昌IPO,谷茹和上海虢盛更是充滿厚望�����。”一位接近于谷茹的機(jī)構(gòu)人士坦言����。

那么,臨時更換賽道“投機(jī)”創(chuàng)業(yè)板的銳新昌能否最終如愿�����?“勒緊褲腰帶”拿著低酬的高管及核心員工們的苦心孤詣能否換來銳新昌IPO一個好的結(jié)果?谷茹和她的上海虢盛能否因此戰(zhàn)一戰(zhàn)成名��?已經(jīng)提前套現(xiàn)1.6億的實控人父女身家財富能否進(jìn)一步一夜暴漲�����?一起靜待答案的揭曉���。